En zone €uro, la croissance a stagné au premier trimestre, à trois mois comme à un an d’intervalle. Dans les principales économies et par rapport au début de 2011, c’est l’Allemagne qui présente le résultat le plus encourageant avec +1,2%, mais d’autres pays du nord de l’Europe présentent des résultats très honorables : Finlande (+2,9%), Slovaquie (+3,2%), Estonie (+4%) et, si l’on élargit le champ des observations à l’ensemble des pays membres de l’Union, il faut ajouter la Lettonie (+5,5%), la Lituanie (+4,3%). En revanche, les résultats qui proviennent des pays surendettés du sud de l’Union et qui ont entrepris les indispensables mesures d’assainissement de leurs comptes publics ne sont guère brillants comme on devait s’y attendre : Grèce (-6,2%), Portugal (-2,2%), Italie (-1,3%), Espagne (-0,3%). A noter aussi la contre-performance des Pays-Bas (-1,3% après -0,1% au quatrième trimestre 2011) qui commence à inquiéter les marchés.

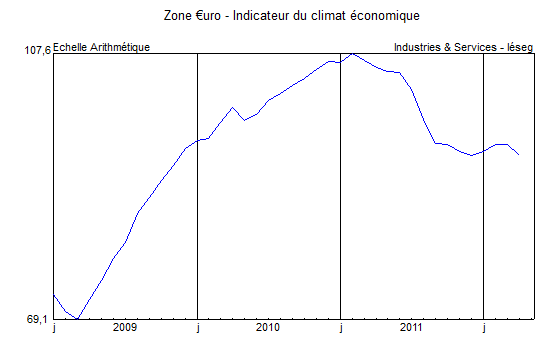

L’activité économique s’est encore contractée en avril. Les indices PMI-Markit témoignent d’un recul de l’activité, aussi bien dans l’industrie que dans les services en dépit de la hausse des exportations. Le moral des investisseurs s’est dégradé plus fortement que prévu en mai. Par ailleurs, les inquiétudes sur la crise de la dette pèsent sur la dépense des ménages. L’inflation ressort à +2,7% en un an et à +3,2% l’an durant les trois derniers mois. Le pouvoir d’achat des ménages s’en trouve affecté.

Source : Eurostat

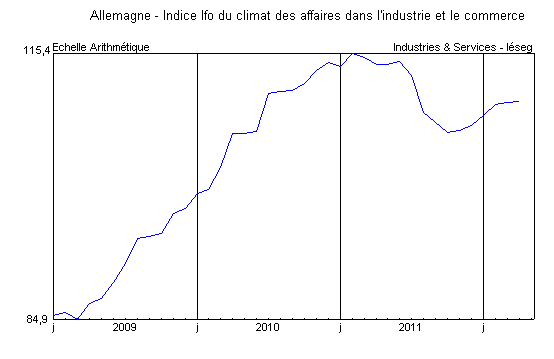

Depuis le début de la crise, les autorités européennes ont réalisé des avancées significatives afin de consolider l’Union économique. Une nouvelle gouvernance européenne, garante de la monnaie unique, a émergé et fait l’objet de tractations et de négociations intenses. Depuis novembre dernier, la Banque centrale européenne (BCE) a réduit les taux directeurs et a injecté environ 1.000 milliards d’euros de liquidités dans le système bancaire de la zone €uro. Néanmoins, le retrait des mesures exceptionnelles, mises en place à la faveur de la crise, est jugé prématuré. Ceci soulève quelques interrogations, étant donné que la crise va bien au-delà du rééquilibrage des finances publiques. La Grèce n’a jamais été plus proche d’un risque de faillite et de sortie de la zone €uro, l’Irlande reste encore très indécise sur le pacte budgétaire, la note de l’Espagne a été de nouveau dégradée en dépit des efforts de désendettement, l’Italie conserve une situation économique délicate piégée par l’austérité, et le triple A néerlandais est aussi menacé. La France est un des rares pays de la zone €uro, avec l’Allemagne et l’Autriche, à ne pas être encore retombé en récession.

Source : Institut für Wirtschaftsforschung

La zone €uro ne peut plus s’accommoder de divergences économiques durables entre les pays, mais les institutions européennes restent prudentes sur les modes d’ajustement. Une large majorité des instituts allemands pensent que l’assainissement doit passer essentiellement par l’apurement des comptes publics, seul élément capable de ramener la confiance sur les marchés financiers. L’autre approche récuse l’austérité collective et met en avant les effets récessifs et contre-productifs de ces politiques.

Le directeur de la recherche à l’Iéseg School of Management, Éric Dor, a présenté récemment (14 mai) les résultats d’une évaluation de ce que pourrait représenter, pour la France, le coût de la sortie de la Grèce de la Zone €uro. Il estime que les coûts directs pour l’État français seraient, au mieux, de plusieurs dizaines de milliards d’€uros et pourraient aller jusqu’à 66 milliards, dans un scénario extrême où le retour à une nouvelle monnaie nationale s’accompagnerait d’un défaut de l’État grec sur ses dettes libellées en €uros et donc d’une perte totale pour les créanciers, tout en mentionnant, mais sans pour autant les chiffrer, qu’elles seraient encore bien supérieures pour l’Allemagne. En outre, et sous l’hypothèse réaliste d’une dévaluation de l’éventuelle nouvelle monnaie nationale grecque de 50%, les banques françaises pourraient subir une perte de 19,8 milliards d’€uros. Le coût, pour la Grèce, pour le remplacement d’une nouvelle monnaie n’a pas non plus été mesuré dans cet exercice particulièrement révélateur.